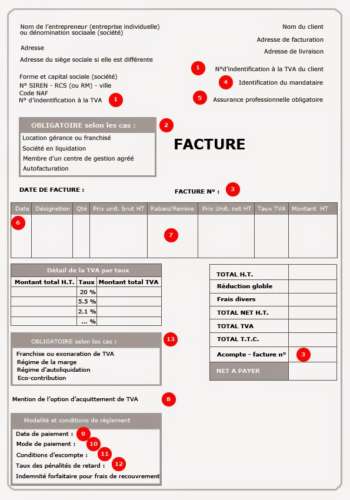

Des mentions obligatoires sur les factures ? Chaque entreprise ou organisme a pour obligation de faire une facture pour chaque vente de bien ou de service. Mais quelles sont les mentions obligatoires sur les factures?

La facture doit être délivrée soit :

- Lors des versements d’acomptes,

- Lors de la livraison de la marchandise,

- A la fin de la prestation de services.

La loi permet également d’envoyer les factures par voie numérique.

Des factures périodiques peuvent être mises en place entre les entreprises et les clients récurrents; une procédure réglementée est de mise.

Un exemplaire de la facture doit revenir au vendeur, l’autre à l’acheteur. Les pièces justificatives et documents comptables devant être gardés pour 10 ans, l’administration fiscale peut les réclamer sous 6 années.

Pour les ventes à des particuliers, de toute somme inférieure ou égale à 25€ TTC,

Les entreprises devront fournir une note qui doit comprendre:

- Le nom du client,

- La date et le lieu de la prestation,

- La date, le nom et adresse de l’entreprise,

- Le décompte des produits ou services détaillés, en quantité et prix

- Le total à payer (HT et TTC).

Techniquement, les tickets de caisse peuvent servir de notes tant que les mentions obligatoires sont bien présentes.

1 – Numéro d’identification TVA

Quelle que soit la destination, et quelles que soient les opérations réalisées; le fournisseur doit toujours figurer sur la facture. Exemple: FR XX XXX XXX XXX

Il est obligatoire de figurer sur la facture pour le client si il s’agit d’opérations intracommunautaire. (facultatif en France)

Vous pouvez vérifier les numéros de TVA intracommunautaire de vos clients ici ; imprimez une copie d’écran à chacun de vos contrôles et conservez la avec votre facture.

2 – Mentions obligatoires sur les factures selon la situation du vendeur

- Les vendeurs locataire-gérant d’un fond de commerce, devront le préciser sur la facture. Cela est passible d’une amende de 750 €

- Les commerçants franchisés, sur ses factures ou bons de commandes ainsi que sa publicité, devra faire figurer sa qualité de franchisé sur tous ses documents publicitaires remis aux consommateurs

- Les sociétés en liquidation devront préciser dans leurs factures la mention « société en liquidation », si elles ne veulent pas s’exposer à une amende.

- Les adhérents des centres de gestion et associations agréés doivent obligatoirement inscrire »Acceptant le règlement des sommes dues par chèques libellés à son nom en sa qualité de membre d’un centre de gestion agréé par l’administration fiscale » sur tous leurs documents professionnels et leurs factures.

- L’Auto-facturation est obligatoire lorsque le destinataire émet la facture à la place du vendeur.

3 – Numéro de la facture

Les factures et factures d’acompte doivent sortir chronologiquement et se suivre dans leurs numéros d’identifiant. Si factures d’acompte, la facture définitive finale doit faire référence à l’intégralité des factures d’acomptes.

4 – Identification du mandataire

Si un représentant fiscal de l’entreprise est le redevable à la TVA, devront être mentionnés son nom , adresse ainsi que son numéro individuel d’identification à la TVA.

5 – Assurance professionnelle obligatoire

Artisans & les professionnels du bâtiment sont obligés de choisir une assurance professionnelle obligatoire et doivent mentionner :

- L’assurance sélectionnée pour leur activité,

- L’identité de l’assureur,

- La couverture géographique du contrat.

6 – Pour chaque bien ou service, doivent être indiqués

- La date de la livraison de marchandises ou de la prestation de services, ou la date à laquelle est versé l’acompte;

- La désignation précise de la marchandise;

- La quantité de marchandises ou services, ou alors le poids, le volume ou le temps selon la situation;

- Le prix unitaire hors taxes doit être indiqué avant toutes réductions de prix.

7 – Réduction de prix

Tout rabais, remises, ristourne ou escompte doit figurer sur chaque ligne de la facture concernée.

8 – Option pour le paiement de la TVA

Recommandé mais pas obligatoire: L’indication pour le paiement de la TVA sur les travaux immobiliers ou l’autorisation d’acquitter la TVA d’après les débits.

9 – Date de paiement

La date à laquelle le règlement doit se produire doit figurer sur la facture, soit selon les délais indiqués dans les conditions générales de vente soit selon le délai particulier négocié avec le client.

10 – Mode de paiement

La facture doit indiquer les moyens de paiement acceptés: chèque ou especes pour moins de 3000€, virement, lettre de change ou effet de commerce dans les autres cas.

11 – Conditions d’escompte

Si le vendeur ne fait pas d’escompte, il doit le préciser sur la facture: »Pas d’escompte en cas de paiement anticipé. » Les conditions d’escompte applicables doivent obligatoirement figurer sur la facture en cas de paiement anticipé.

12 – Taux des pénalités de retard, et indemnité forfaitaire pour frais de recouvrement

Le taux des pénalités de retard doit obligatoirement être mentionné par cette facture.

Exemple : « Des pénalités correspondant à trois fois le taux de l’intérêt légal seront applicables en l’absence ou en cas de retard de paiement ».

Les conditions générales de vente doivent également préciser les conditions ainsi que le taux des pénalités; exigibles le jour suivant la date de règlement (figurant sur la facture); dans le cas où les sommes dues sont réglées après cette date. Le taux minimum étant de 3 fois le taux de l’intérêt légal, les pénalités doivent être calculées sur le montant TTC de la facture. L’exigibilité est immédiate et automatique, sans avoir besoin de rappel.

Par ailleurs, une indemnité forfaitaire pour frais de recouvrement doit être indiquée par la mention suivante : « une indemnité forfaitaire de 40 € pour frais de recouvrement sera appliquée en cas de retard de paiement conformément aux articles L 441-3 et L 441-6 du code de commerce », mention également reportée dans les conditions générales de vente.

13 – Récapitulatif des mentions obligatoires sur les factures sur les factures pour bénéficier des principaux régimes spéciaux en matière de TVA.

| Nature du régime | Conditions d’application | Mentions obligatoires sur les factures |

| Prestations : CA H.T.< 32 600 € Livraisons : CA H.T.< 81 500 € | « TVA non applicable, article 293B du CGI » | |

|

Régime de la marge |

Revente de biens d’occasion, d’œuvres d’art ou d’objets de collection soumis au régime de la marge. | « TVA sur la marge, article 297A du CGI »

En cas d’application du régime particulier des agences de voyage ou des biens d’occasion, des objets d’art, de collection ou d’antiquité, la mention suivante : « Régime particulier – Agences de voyage » « Régime particulier – Biens d’occasion » « Régime particulier – Objets d’art » « Régime particulier – Objets de collection et d’antiquité » |

| Autoliquidation |

Livraison à soi-même, prélèvement personnel, changement d’affectation d’un bien d’un secteur imposable à un secteur hors champ de la TVA. |

« Autoliquidation » |

|

Opérations concernant les déchets neufs d’industrie et les matières de récupération |

Autoliquidation par le client lorsqu’il a un numéro d’identification en France ; sinon, taxe acquittée par le fournisseur. | « Autoliquidation » |

|

Autres cas d’exonération |

Livraison intracommunautaire. | « Exonération de TVA française, article 262 ter-I du CGI ; autoliquidation » |

|

Exonération de TVA de certaines associations |

Association dont le Chiffre d’Affaires annuel des opérations commerciales est inférieur à 60 000 €. | « Exonération de TVA en vertu de l’article 261-7-1° b du CGI » |

Si défaut de mentions obligatoires sur les factures, l’entreprise s’expose à des sanctions

Un manque au niveau des mentions obligatoires sur les factures, et code de commerce prévoit des sanctions:

- Une amende de 75 000 € pour les personnes physiques, l’amende peut être portée à 50 % de la somme facturée ou de celle qui aurait dû être facturée.

- Une amende de 375 000 € pour les personnes morales (l’amende peut être portée à 250 % de la somme facturée ou de celle qui aurait dû être facturée), plus une exclusion des marchés publics pour 5 ans au plus.

Le CGI prévoit que « toute omission ou inexactitude constatée dans la facture (…) donne lieu à l’application d’une amende de 15 € par omission ou inexactitude (plafonnée à 25% du montant total de la facture) ».

Pour les mentions concernant les échanges internationaux, vous pouvez consulter cet article.